Hướng dẫn khai thuế đối với chi nhánh hạch toán phụ thuộc

Trên thực tế, có nhiều đơn vị, công ty lập các chi nhánh tại các địa phương khác với trụ sở chính để mở rộng cũng như nâng cao mô hình kinh doanh của đơn vị. Tuy nhiên, về vấn đề thủ tục và kê khai thuế thì nhiều đơn vi còn lúng túng cho vấn đề này. Đại lý thuế Công Minh xin Hướng dẫn khai thuế đối với chi nhánh hạch toán phụ thuộc tại các đơn vị ngoại tỉnh như sau:

Hướng dẫn khai thuế đối với chi nhánh hạch toán phụ thuộc

Các cơ sở kinh doanh là chỉ nhánh, cửa hàng, cửa hiệu (thuộc công ty hoặc thuộc chi nhảnh)... hạch toán phụ thuộc hoặc báo sô được câp giây chứng nhận (đãng kỷ kinh doanh), có đăng kỷ nộp thuế, và được cấp mã sổ thuế (loại 13 số). Như vậy việc khai thuế đối với từng loại thuế sẽ thực hiện như sau:

1. Thuế Giá trị gia tăng

Căn cứ Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật quản lý thuế; Luật sửa đổi, bổ sung một số điều của Luật Quản lý thuế và Nghị định số 83/2013/NĐ-CP ngày 22/7/2013 của Chính Phủ:

+ Tại Điều 11 Thông tư số 156/2013/TT-BTC quy định về Khai thuế giá trị gia tăng

"1. Trách nhiệm nộp hồ sơ khai thuế giá trị gia tăng cho cơ quan thuế

c) Trường hợp người nộp thuế có đơn vị trực thuộc kinh doanh ở địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính thì đơn vị trực thuộc nộp hồ sơ khai thuế giá trị gia tăng cho cơ quan thuê quản lý trực tiêp của đơn vị trực thuộc; nếu đơn vị trực thuộc không trực tiếp bán hàng, không phát sinh doanh thu thì thực hiện khai thuế tập trung tại trụ sở chính của người nộp thuế...

Đổi với trường hợp người nộp thuế có dự án kỉnh doanh bất động sản ở địa phương câp tỉnh khác nơi người nộp thuế có trụ sở chính, có thành lập đơn vị trực thuộc (chi nhánh, Ban quản lý dự án...) thì người nộp thuế phải thực hiện đăng ký thuê và nộp thuê theo phương pháp khâu trừ đồi với hoạt động kinh doanh bát động sản với cơ quan thuế địa phương nơi phát sinh hoạt động kinh doanh bất động sản. "

2. Thuế môn bài

+ Tại Điều 17 Thông tư số 156/2013/TT-BTC quy định về khai thuế môn bài:

"1. Người nộp thuế môn bài nộp Tờ khai thuế môn bài cho cơ quan thuế quản lý trực tiêp

Trường hợp người nộp thuế có đơn vị trực thuộc ở khác địa phương cấp tỉnh nơi người nộp thuê có trụ sở chính thì đơn vị trực thuộc thực hiện nộp Tờ khai thuê môn bài của đơn vị trực thuộc cho cơ quan thuế quản lý trực tiếp đơn vị trực thuộc..."

3. Thuế Thu nhập doanh nghiệp

Căn cứ Thông tư 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính hướng dẫn thi hành Nghị định số 91/2014/NĐ-CP ngày 01 tháng 10 năm 2014 của Chính phủ về việc sửa đối, bố sung một sổ điều tại các Nghị định quy định về thuế

+ Tại Điều 16 Sửa đổi Điều 12, Thông tư số 156/2013/TT-BTC như sau:

“ Điểu 12. Khai thuê thu nhập doanh nghiệp

1. Trách nhiệm nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế

c) Trường hợp người nộp thuế có đơn vị trực thuộc nhưng hạch toán phụ thuộc thì đơn vị trực thuộc đó không phải nộp hồ sơ khai thuế thu nhập doanh nghiệp; khi nộp hô sơ khai thuê thu nhập doanh nghiệp, người nộp thuế có trách nhiệm khai tập trung tại trụ sở chính cả phần phát sinh tại đom vị trực thuộc..."

4. Thuế Thu nhập cá nhân

+ Tại Điều 19 Sửa đổi, bổ sung Tiết a.3, Điểm a, Khoản 1 Điều 16 Thông tư sổ 156/2013/TT-BTC như sau:

“a.3) Tô chức, cá nhân trả thu nhập thuộc diện chịu thuế thu nhập cá nhân có trách nhiệm khai quyêt toán thuê thu nhập cá nhân và quyết toán thuế thu nhập cả nhân thay cho các cá nhân có uỷ quyền không phân biệt có phát sinh khẩu trừ thuế hay không phát sinh khẩu trừ thuế. Trường hợp tổ chức, cá nhân không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân...

- Căn cứ Điều 26 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính hướng dẫn thực hiện Luật Thuế thu nhập cá nhân, Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân và Nghị định số 65/2013/NĐ-CP của Chính phủ quy định chi tiết một số điều của Luật Thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân, quy định về khai thuế, quyết toán thuế TNCN:

"Tổ chức, cá nhân trả thu nhập thuộc diện chịu thuế thu nhập cá nhân và cá nhân có thu nhập thuộc diện chịu thuê thu nhập cá nhân thực hiện khai thuế và quyết toán thuê theo hướng dân về thủ tục, hô sơ tại văn bản hướng dân về quản lỷ thuế..."

Như vậy, cách thức kê khai đối với các loại thuế sẽ được thực hiện như sau

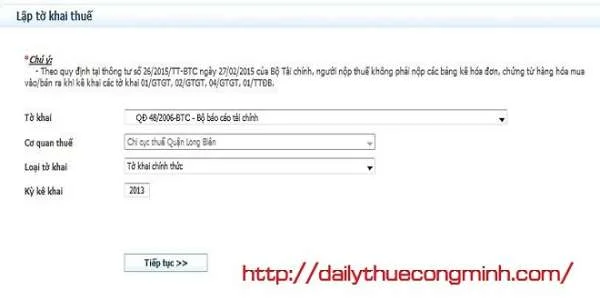

1. Thuế Giá trị gia tăng: Trường họp Chi nhánh có hoạt động kinh doanh thì nộp hồ sơ khai thuế giá trị gia tăng cho cơ quan thuế quản lý trực tiếp của Chi nhánh; nếu Chi nhánh không trực tiếp bán hàng, không phát sinh doanh thu thì thực hiện khai thuế tập trung tại trụ sở chính của Công ty.

2. Thuế Môn bài: Sẽ do Chi nhánh thực hiện nộp tờ khai cho cơ quan thuế quản lý trực tiếp

3. Thuế TNDN: Chi nhánh thực hiện khai tập trung tại trụ sở chính của Công ty

4. Thuế TNCN: Tổ chức trả thu nhập thuộc diện chịu thuế thu nhập cá nhân thì thực hiện khai thuế và quyết toán thuế TNCN Trường hợp tổ chức, cá nhân không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân

Mời các bạn xem thêm các bài viết