Hạch toán tài sản thuế thu nhập hoãn lại – TK 243

Đại lý thuế Công Minh xin giới thiệu Hạch toán tài sản thuế thu nhập hoãn lại – TK 243 theo hướng dẫn tại Điều 48, Thông tư 200/2014/TT-BTC mới nhất tại bài viết dưới đây.

1. Nguyên tắc kế toán

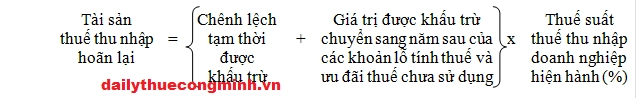

a) Tài khoản này dùng để phản ánh giá trị hiện có và tình hình biến động tăng, giảm của tài sản thuế thu nhập hoãn lại.

Trường hợp tại thời điểm ghi nhận tài sản thuế thu nhập hoãn lại đã biết trước có sự thay đổi về thuế suất thuế TNDN trong tương lai, nếu việc hoàn nhập tài sản thuế thu nhập hoãn lại nằm trong thời gian thuế suất mới đã có hiệu lực thì thuế suất áp dụng để ghi nhận tài sản thuế được tính theo thuế suất mới.

b) Cơ sở tính thuế của tài sản hoặc nợ phải trả và Chênh lệch tạm thời:

– Cơ sở tính thuế của tài sản là giá trị sẽ được trừ khỏi thu nhập chịu thuế khi thu hồi giá trị ghi sổ của tài sản. Nếu thu nhập không phải chịu thuế thì cơ sở tính thuế của tài sản bằng giá trị ghi sổ của tài sản đó. Cơ sở tính thuế thu nhập của nợ phải trả là giá trị ghi sổ của nó trừ đi (-) giá trị sẽ được khấu trừ vào thu nhập chịu thuế khi thanh toán nợ phải trả trong các kỳ tương lai. Đối với doanh thu nhận trước, cơ sở tính thuế là giá trị ghi sổ của nó, trừ đi phần giá trị của doanh thu không phải chịu thuế trong tương lai.

– Chênh lệch tạm thời là khoản chênh lệch giữa giá trị ghi sổ của tài sản hoặc nợ phải trả trong Bảng Cân đối kế toán và cơ sở tính thuế của tài sản hoặc nợ phải trả đó. Chênh lệch tạm thời gồm 2 loại: Chênh lệch tạm thời được khấu trừ và chênh lệch tạm thời chịu thuế. Chênh lệch tạm thời được khấu trừ là các khoản chênh lệch tạm thời làm phát sinh các khoản được khấu trừ khi xác định thu nhập chịu thuế trong tương lai khi giá trị ghi sổ của các khoản mục tài sản được thu hồi hoặc nợ phải trả được thanh toán.

2. Kết cấu và nội dung phản ánh của tài khoản 243 – Tài sản thuế thu nhập hoãn lại

Bên Nợ: Giá trị tài sản thuế thu nhập hoãn lại tăng.

Bên Có: Giá trị tài sản thuế thu nhập hoãn lại giảm .

Số dư bên Nợ: Giá trị tài sản thuế thu nhập hoãn lại còn lại cuối kỳ.

3. Phương pháp kế toán một số giao dịch kinh tế chủ yếu

a) Nếu tài sản thuế thu nhập hoãn lại phát sinh trong năm lớn hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm, kế toán ghi nhận giá trị tài sản thuế thu nhập hoãn lại là số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh lớn hơn số được hoàn nhập trong năm, ghi: Nợ TK 243 – Tài sản thuế thu nhập hoãn lại Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

b) Nếu tài sản thuế thu nhập hoãn lại phát sinh trong năm nhỏ hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm, kế toán ghi giảm tài sản thuế thu nhập hoãn lại là số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh nhỏ hơn số được hoàn nhập trong năm, ghi: Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại Có TK 243 – Tài sản thuế thu nhập hoãn lại.

Mời các bạn xem tiếp: Hạch toán các khoản giảm trừ doanh thu theo Thông tư 200