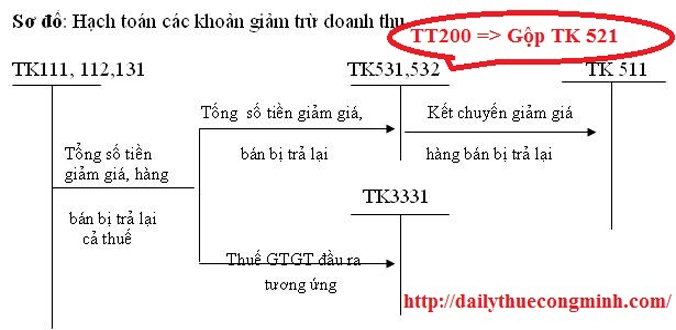

Hạch toán các khoản giảm trừ doanh thu theo Thông tư 200

Thông tư 200/2014/TT-BTC các tài khoản 531, 532, 521 giờ gộp chung thành tài khoản 521 thành các khoản giảm trừ doanh thu. Các khoản giảm trừ doanh thu theo thông tư 200/2014/TT-BTC được quy định ra sao, cách hạch toán các khoản giảm trừ đó như thế nào?

- Hạch toán tài khoản thuế thu nhập hoàn lại - TK 243

- Hạch toán kế toán tại phòng vé máy bay

- Hạch toán doanh thu chi phí từ chênh lệch tỷ giá

- Tại sao sau khi hạch toán nộp thuế mà vẫn còn dư có TK 3331

1. Phản ánh số chiết khấu thương mại, giảm giá hàng bán.

- Trường hợp sản phẩm, hàng hoá đã bán phải giảm giá, chiết khấu thương mại cho người mua thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, và doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ:

Nợ TK 521 - Các khoản giảm trừ doanh thu (5211, 5213)

Nợ TK 3331 - Thuế GTGT phải nộp

Có các TK 111,112,131,...

- Trường hợp sản phẩm, hàng hoá đã bán phải giảm giá, chiết khấu thương mại cho người mua không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp:

Nợ TK 521 - Các khoản giảm trừ doanh thu (5211, 5213)

Có các TK 111, 112, 131,...

2. Kế toán hàng bán bị trả lại

- Khi doanh nghiệp nhận lại sản phẩm, hàng hóa bị trả lại, kế toán phản ánh giá vốn của hàng bán bị trả lại:

+ Doanh nghiệp hạch toán hàng tồn kho theo phương pháp kê khai thường xuyên:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 155 - Thành phẩm

Nợ TK 156 - Hàng hóa

Có TK 632 - Giá vốn hàng bán.

+ Doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ:

Nợ TK 611 - Mua hàng (đối với hàng hóa)

Nợ TK 631 - Giá thành sản xuất (đối với sản phẩm)

Có TK 632 - Giá vốn hàng bán.

- Thanh toán với người mua hàng về số tiền của hàng bán bị trả lại:

+ Đối với sản phẩm, hàng hóa thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ và doanh nghiệp nộp thuế GTGT tính theo phương pháp khấu trừ:

Nợ TK 5212 - Hàng bán bị trả lại (giá bán chưa có thuế GTGT)

Nợ TK 3331- Thuế GTGT phải nộp (33311)

Có các TK 111, 112, 131,...

+ Đối với sản phẩm, hàng hóa không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp:

Nợ TK 5212 - Hàng bán bị trả lại

Có các TK 111, 112, 131,...

- Các chi phí phát sinh liên quan đến hàng bán bị trả lại:

Nợ TK 641 - Chi phí bán hàng

Có các TK 111, 112, 141, 334,...

3. Cuối kỳ kế toán thực hiện kết chuyển.

Kết chuyển tổng số giảm trừ doanh thu phát sinh trong kỳ sang tài khoản 511 - “Doanh thu bán hàng và cung cấp dịch vụ”

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 521 - Các khoản giảm trừ doanh thu.

Tham khảo mục lục văn bản và cách hạch toán của một số tài khoản kế toán

Mục luc văn bản thông tư 200/2014/TT-BTC

Tài khoản 335 theo thông tư 200/2014/TT-BTC;

Tài khoản 242 theo thông tư 200/2014/TT-BTC;