Quy định chi phí lãi vay được trừ khi tính thuế TNDN

Chi phí lãi vay là khoản chi phí phát sinh khi doanh nghiệp đi vay các khoản vay để phục vụ cho hoạt động sản xuất kinh doanh. Đây là khoản chi phí tài chính mà doanh nghiệp phải bỏ ra. Tuy nhiên theo quy định về luật thuế TNDN, khoản chi phí này không phải lúc nào cũng được tính là chi phí hợp lý. Vậy Quy định chi phí lãi vay được trừ khi tính thuế TNDN phải đáp ứng những điều kiện nào? Đại lý thuế Công Minh xin chia sẻ

Quy định chi phí lãi vay được trừ khi tính thuế TNDN

Điều kiện 1: Khoản vay phải phục vụ hoạt động sản xuất kinh doanh của doanh nghiệp

Đây là điều kiện kiên quyết của tất cả các khoản chi phí khi muốn đươc tính là chi phí được trừ. Khoản vay mà cá nhân thưc hiện vay từ cá nhân, tổ chức tín dụng,... phải dùng để phục vu sản xuất kinh doanh

Điều kiện 2: Doanh nghiệp phải góp đủ vốn điều lệ thì khoản lãi vay mới được tính là chi phí hợp lý của doanh nghiệp.

Theo quy định của Thông tư 96 năm 2015 về khoản chi phí lãi vay được tính chí phí hợp lý trong trường hợp doanh nghiệp thực hiện góp đủ vốn theo tiến độ góp vốn của doanh nghiệp. Trường hợp, vốn góp còn thiếu so với tiến độ góp vốn thì phần chi phí lãi vay sẽ không được trừ tương ứng với phần vốn thiếu. Cu thể như sau:

Ví dụ; Công ty A đăng ký vốn điều lệ 2 tỷ. Tháng 4 năm 2016, công ty mới góp được vốn điều lệ là 1 tỷ. Tại thời điểm này công ty vay thêm vốn ngân hàng 800 triệu.

- Nếu công ty vay 800 triệu này để bổ sung vốn điều lệ thì toàn bộ số chi phí lãi vay của khoản 800 triệu này sẽ không được tính vào chi phí hợp lý khi tính thuế TNDN.

- Nếu công ty vay 800 triệu để tiến hành sản xuất kinh doanh thì do công ty chưa đóng góp đủ vốn điều lệ nên khoản chi phí lãi vay của 800 triệu này cũng không được tính vào chi phí hợp lý khi tính thuế TNDN.

- Nếu công ty vay 1,2 tỷ để tiến hành sản xuất kinh doanh, thì công ty chỉ được tính chi phí lãi vay của khoản 200 triệu để tính vào chi phí hợp lý khi tính Thuế TNDN. Do công ty vẫn còn thiếu 1 tỷ tiền vốn điều lệ.

Điều kiện 3: Lãi suất tiền vay không được vượt quá 150% lãi suất cơ bản do ngân hàng Nhà nước công bố tại thời điểm vay.

Đây là điền kiện đối với các khoản vay mà doanh nghiệp vay từ các cá nhân. Trên thưc tế, trong quá trình thanh kiểm tra, doanh nghiệp cần phải chuẩn bị thêm chứng từ nộp thuế thu nhập cá nhân cho khoản đầu tư vốn của cá nhân (thuế suất TNCN cho đầu tư vốn là 5%). Còn trường hợp vay của các tổ chức tín dụng và các đơn vị tổ chức, pháp nhân khác thì lãi vay không bị giới hạn

>>> Xem thêm cách tính chi phí lãi vay ngân hàng tại đây nhé!

Điều kiện 4: Doanh nghiệp không được để tồn lượng quỹ tiền mặt hoặc tiền gửi gửi ngân hàng tương đương với khoản tiền đi vay tại thời điểm ký hợp đồng vay

Để chi phí lãi vay được tính là chi phí hợp lý, doanh nghiệp không được để tồn lượng quỹ tiền mặt hoặc tiền gửi gửi ngân hàng tương đương với khoản tiền đi vay tại thời điểm ký hợp đồng vay.

Trong trường hợp, còn tồn quỹ tiền mặt, hoặc tiền gửi ngân hàng, doanh nghiệp cần có giải trình về việc sử dụng lượng tiền tồn quỹ này trong thời gian sắp tới.

- Nếu cơ quan thuế kiểm tra khoản tiền mặt, tiền gửi tại quỹ đúng như doanh nghiệp giải trình và khoản chi trả lãi vay đó có đầy đủ hóa đơn, chứng từ theo quy định thì doanh nghiệp được tính vào chi phí được trừ hoặc giá trị của khoản đầu tư.

- Nếu doanh nghiệp không giải trình được lượng tiền mặt, tiền gửi ngân hàng tồn quỹ có kế hoạch sử dụng ngay trong thời gian tới thì doanh nghiệp sẽ không được tính vào chi phí được trừ hoặc giá trị của khoản đầu tư.

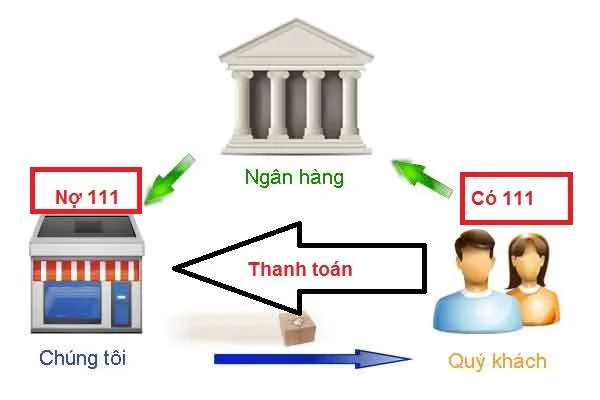

Điều kiện 5: Khoản tiền vay và lãi vay không được thanh toán dưới dạng tiền mặt.

Theo quy định hiện nay, muốn được ghi nhận chi phí lãi vay là chi phí hợp lý, doanh nghiệp khi đi vay và trả lãi vay thì phải thanh toán khoản tiền trên qua hình thức chuyển khoản hoặc hình thức khác không phải dưới dạng tiền mặt.

Điều kiện 6: Điều kiện về hồ sơ thanh toán lãi vay

Trường hợp 1: Vay của các tổ chức có tư cách pháp nhân.

Chứng từ vay bao gồm: Hồ sơ vay vốn, chứng từ thanh toán không bằng tiền mặt, giấy báo có của ngân hàng.

Trường hợp 2: Vay của cá nhân.

Chứng từ vay tiền giữa cá nhân và công ty gồm:

- Hợp đồng vay mượn tiền

- Chứng minh thư của cá nhân

- Chứng từ thanh toán (giấy báo có của ngân hàng)

- Chứng từ khấu trừ thuế TNCN 5% theo mẫu 06, tức là khi trả lãi vay cho cá nhân, các bạn phải khấu trừ 5% khoản lãi vay này để cá nhân đó nộp thuế TNCN.

Điều kiện 4,5,6 là các điều kiên phát sinh đi kèm để doanh nghiệp có thể giải trình thêm về tính hơp lý cho khoản chi phí lãi vay khi giải trình với cơ quan thuế.

Mời các bạn xem bài viết khác

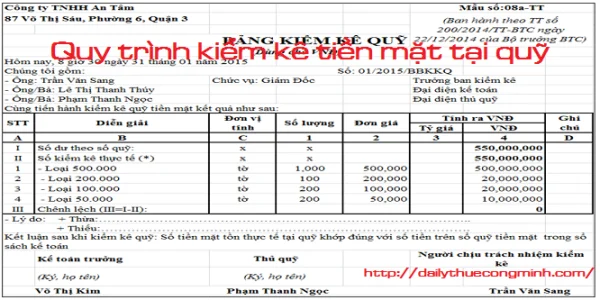

- Quy trình kiểm kê quỹ tiền mặt và cách xử lý

- Chứng từ thanh toán qua ngân hàng hợp lệ khi nào?

- Chi phí xăng xe hợp lý trong thuế thu nhập doanh nghiệp

- Chi phí lương không đóng bảo hiểm có bị loại chi phí hợp lý

- Các khoản chi phí bị khống chế định mức thường gặp

- Các khoản công tác phí được tính thuế TNDN tối đa là bao nhiêu

- Phụ cấp ăn ca tối đa là bao nhiêu cho năm 2017