Chi phí lương không đóng bảo hiểm có bị loại chi phí hợp lý

Trên thực tế, mức lương đóng bảo hiểm và mức lương người lao động được hưởng thường có sự khác nhau trong khi doanh nghiệp trích bảo hiểm cho người lao động. Vậy các khoản chi phí lương không đóng bảo hiểm có bị loại chi phí hợp lý hay kế toán phải loại phần chi phí đó khi quyết toán. Đại lý thuế Công Minh xin chia sẻ Chi phí lương không đóng bảo hiểm

Chi phí lương không đóng bảo hiểm có bị loại chi phí hợp lý

1. Các trường hợp chi phí lương được tính là chi phí được trừ:

Trong khi quyết toán thuế TNDN, các chi phí lương được trừ khi đáp ứng các điều kiện sau

Lương cho người lao động để phục vụ hoạt động sản xuất kinh doanh.

Có đẩy đủ chứng từ như : Hợp đồng lao động, Bảng chấm công, Bảng thanh toán tiền lương, …

Lưu ý: Đối với chi phí lương không đóng bảo hiểm:

Quy định của Luật bảo hiểm: Nếu doanh nghiệp không đóng bảo hiểm cho nhân viên, sẽ bị phạt chậm nộp và truy thu bảo hiểm khi cơ quan bảo hiểm phát hiện

Quy định của Luật thuế TNDN: Chi phí tiền lương của doanh nghiệp nếu có đầy đủ chứng từ hợp pháp thì được tính vào chi phí được trừ

=> Như vậy: Chi phí lương không đóng bảo hiểm cho nhân viên thực tế phát sinh được tính là chi phí được trừ khi tính thuế TNDN.

Ví dụ: Công ty Nam Hồng thành lập từ tháng 7/2014 nhưng trong quá trình hoạt động Công ty không đóng bảo hiểm cho nhân viên theo quy định. Khi trả lương nhân viên, công ty cung cấp đầy đủ chứng từ theo quy định. Khi tính thuế TNDN, công ty Nam Hồng vẫn được tính chi phí lương của nhân viên vào chi phí được trừ.

2. Các trường hợp chi phí lương không được tính là chi phí được trừ:

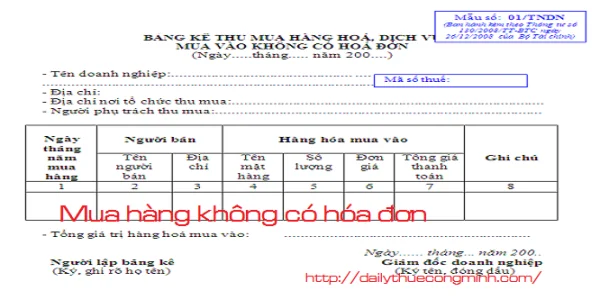

Ngoài ra, các khoản chi phí lương sẽ được tính chi phí không được trừ khi vi phạm một trong các trường hợp sau:

- Tiền lương, tiền công thực tế không chi trả

- Tiền lương, tiền công không có chứng từ thanh toán theo quy định của pháp luật.

- Tiền lương, tiền thưởng cho người lao động không được ghi cụ thể điều kiện được hưởng và mức được hưởng hợp đồng lao động hoặc hồ sơ quy chế của công ty

- Tiền lương, tiền công và các khoản phụ cấp phải trả cho người lao động nhưng hết thời hạn nộp hồ sơ quyết toán thuế năm thực tế chưa chi

- Mức dự phòng tiền lương hàng năm vượt quá 17% quỹ tiền lương thực hiện (Tiền lương thực chi trong năm).

- Quỹ dự phòng tiền lương, nhưng qua 30/6 của năm dự phòng chưa chi hết

- Tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá nhân làm chủ);

- Thù lao trả cho các sáng lập viên, thành viên của hội đồng thành viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành sản xuất, kinh doanh.

Mời các bạn xem bài viết khác