Những điểm mới về thuế TNCN năm 2015

Một loạt những điểm mới về Thuế TNCN năm 2015 về; - Thu nhập chịu thuế; - Thu nhập được miễn thuế; - Thuế đối với cá nhân kinh doanh; .... Được chi tiết áp dụng từ ngày 01/01/2015 như sau: 1. Thu nhập chịu thuế TNCN - Thu nhập của cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống không thuộc thu nhập chịu thuế. - Quy định thu nhập “Trúng thưởng trong các hình thức cá cược, casino” sửa thành “Trúng thưởng trong các hình thức cá cược”. 2. Thu nhập được miễn thuế TNCN

Bổ sung thêm các khoản thu nhập sau được miễn thuế:

- Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho các hãng tàu nước ngoài hoặc các hãng tàu Việt Nam vận tải quốc tế.

- Thu nhập của cá nhân là chủ tàu, cá nhân có quyền sử dụng tàu và cá nhân làm việc trên tàu từ hoạt động cung cấp hàng hóa, dịch vụ trực tiếp phục vụ hoạt động khai thác, đánh bắt thủy sản xa bờ.

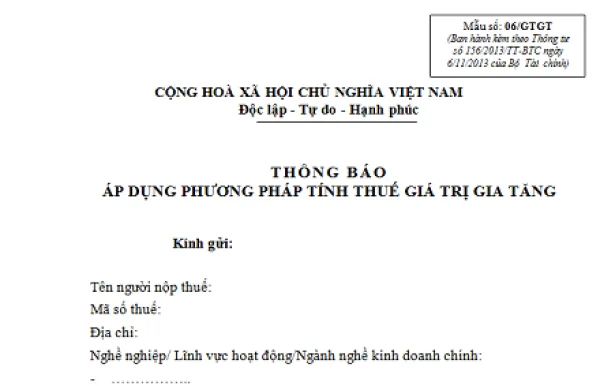

3. Thuế TNCN đối với cá nhân kinh doanh Cá nhân kinh doanh nộp thuế thu nhập cá nhân theo tỷ lệ trên doanh thu đối với từng lĩnh vực, ngành nghề sản xuất kinh doanh như sau: - Phân phối, cung cấp hàng hóa: 0,5% - Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 2% (Riêng hoạt động cho thuê tài sản, đại lý bảo hiểm, đại lý xổ số, đại lý bán hàng đa cấp: 5%). - Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 1,5% - Hoạt động kinh doanh khác: 1% 4. Thu nhập chịu thuế TNCN từ chuyển nhượng vốn Sửa đổi quy định “Trường hợp không xác định được giá mua và chi phí liên quan đến việc chuyển nhượng chứng khoán thì thu nhập chịu thuế được xác định là giá bán chứng khoán” thành “Đối với hoạt động chuyển nhượng chứng khoán, thu nhập chịu thuế được xác định là giá chuyển nhượng từng lần”. 5. Sửa đổi quy định về “Thu nhập chịu thuế TNCN từ chuyển nhượng bất động sản”Theo đó, quy định lại như sau:

1. Thu nhập chịu thuế từ chuyển nhượng bất động sản được xác định là giá chuyển nhượng từng lần.

2. Chính phủ quy định nguyên tắc, phương pháp xác định giá chuyển nhượng bất động sản.

3. Thời điểm xác định thu nhập chịu thuế từ chuyển nhượng bất động sản là thời điểm hợp đồng chuyển nhượng có hiệu lực theo quy định của pháp luật.

6. Thay đổi về biểu thuế toàn phần

Thu nhập từ chuyển nhượng bất động sản với mức thuế suất là 2% (trước đây chia thành 2 trường hợp: 25% và 2%).

Nội dung trên được quy định tại Điều 2 Luật sửa đổi các Luật về thuế 2014.

Biểu thuế luỹ tiến từng phần được quy định như sau:| Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

| 1 | Đến 60 | Đến 5 | 5 |

| 2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

| 3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

| 4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

| 5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

| 6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

| 7 | Trên 960 | Trên 80 | 35 |

1. Giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú. Giảm trừ gia cảnh gồm hai phần sau đây:

a) Mức giảm trừ đối với đối tượng nộp thuế là 9 triệu đồng/tháng (108 triệu đồng/năm);

b) Mức giảm trừ đối với mỗi người phụ thuộc là 3,6 triệu đồng/tháng.

Trường hợp chỉ số giá tiêu dùng (CPI) biến động trên 20% so với thời điểm Luật có hiệu lực thi hành hoặc thời điểm điều chỉnh mức giảm trừ gia cảnh gần nhất thì Chính phủ trình Ủy ban thường vụ Quốc hội điều chỉnh mức giảm trừ gia cảnh quy định tại khoản này phù hợp với biến động của giá cả để áp dụng cho kỳ tính thuế tiếp theo.