Các thu nhập không tính thuế TNCN khi quyết toán

Trong khi quyết toán thuế TNCN, người nộp thuế cần thực hiện và xác định được các khoản thu nhập chịu thuế, thu nhập nào không phải chịu thuế để có thể bảo vệ quyền lợi của người nộp thuế tối đa nhất. Đại lý thuế Công Minh xin chia sẻ các thu nhập không tính thuế TNCN khi quyết toán.

Các thu nhập không tính thuế TNCN khi quyết toán

1. Quy định về không tính vào thu nhập chịu thuế TNCN đổi với trợ cấp chuyển vùng một lần đối với người Việt nam đi làm việc ở nước ngoài, người Việt Nam cư trú dài hạn ờ nước ngoài về Việt Nam làm việc; khoản người sử dụng lao động mua cho người lao động sản phẩm bảo hiểm không bát buộc và không có tích lũy về phí bảo hiểm; khoản chi về phương tiện đưa đón người lao động từ nơi ờ đến nơi làm việc và ngược lại theo quy chế của đơn vị.; khoản tiền nhận được do TCTTN chi đám hiểu, hi cho bản thân và gia đình người lao động theo quy định chung cùa TCTTN và phù hợp với mức xác định thu nhập chịu thuế thu nhập doanh nghiệp tại khoản 1, khoản 3, khoản 4, Khoản 5 Điều 1 Thông tư số 92/2015/TT-BTC.

Các khoản phụ cấp, trợ cấp không tính vào thu nhập chịu thuế được tong họp tại Danh mục tổng hợp các khoản phụ cấp, trợ cấp do cơ quan nhà nước có thẩm quyền ban hành làm cơ sờ xác định thu nhập chịu thuế TNCN từ tiền lương, tiền công, ban hành tại Công văn số 1381/TCT-TNCN ngày 24/4/2014 của Tổng cục Thuế.

2. Quy định về quy đổi thu nhập chịu thuế nhận được bằng ngoại tệ ra đồng Việt Nam tại Điều 13 Thông tư số 92/2015/TT-BTC. 3. Quy định vê căn cứ tính thuế đối với tiền tích lũy mua bào hiểm không bắt buộc do người sử dụng lao động mua cho người lao động tại Khoản 2, Điều 14 Thông tư số 92/2015/TT-BTC. 4. Quy định về quy đổi thu nhập không bao gồm thuế thành thu nhập tính thuể, là thu nhập thực nhận (không bao gồm thu nhập được miễn thuế) cộng (+) các khoản lợi ích do người sử dụng lao động trà thay cho người lao động (nếu có) trừ (-) các khoản giảm trừ. Trường hợp người sử dụng lao động áp dụng chính sách “tiền thuế giả định”, “tiền nhà giả định thì thu nhập làm cân cứ quy đổi thành thu nhập tính thuế không bao gồm “tiền thuế giả định”, “tiền nhà giả định”. Trường hợp trong các khoản trà thay có tiền thuê nhà thì tiền thuê nhà tính vào thu nhập làm căn cứ quy đổi bằng số thực trả nhưng không vượt quá 15% tổng thu nhập chịu thuế phát sinh tại đon vị không phân biệt nơi trả thu nhập (chưa bao gồm tiền thuê nhà thực tế phát sinh, “tiền nhà giả định” (nếu có)) tại Điều 14 Thông tư số 92/2015/TT-BTC. 5. Giảm trừ gia cảnhNPT đã đăng ký và có đầy đù hồ sơ chứng minh NPT theo quy định tại điểm g, khoản 1, Điều 9 Thông tư số 111/2013/TT-BTC thì được tính giảm trừ gia cảnh trong năm 2015, kể cả trường hợp NPT chưa đưực CQT cấp MST.

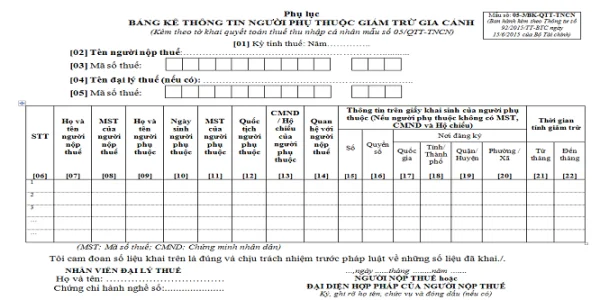

Mời các tham khảo các bài viết- Hướng dẫn kê khai phụ lục bảng kê số 05-3/BK-TNCN

- Thủ tục quyết toán thuế TNCN năm 2015 mới nhất

- Các trường hợp giảm trừ gia cảnh khi quyết toán thuế TNCN

- Cách xác định thu nhập chịu thuế khi quyết toán thuế TNCN

- Các đối tượng phải quyết toán thuế TNCN năm 2015

- Các hình thức quyết toán thuế TNCN năm 2015