Hướng dẫn cách tính tiền phạt chậm nộp thuế mới nhất 2016

Từ ngày 01/07/2016 khi luật sửa đổi số 106/2016/QH13 có hiệu lực, mức phạt chậm nộp thuế đã thay đổi từ 0,05%/ngày xuống còn 0,03%/ngày. Vậy đối với các Doanh nghiệp khi khi thực hiện nộp chậm tiền thuế thì thực hiện nộp phat như thế nào? Đại lý thuế Công Minh xin hướng dẫn cách tính tiền phạt chậm nộp thuế mới nhất 2016.

Cách tính tiền phạt chậm nộp thuế mới nhất 2016

Tại Khoản 3 Điều 3 Luật số 106/2016/QH13 quy định: Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định xử lý của cơ quan quản lý thuế thì phải nộp đủ tiền thuế và tiền chậm nộp theo mức bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

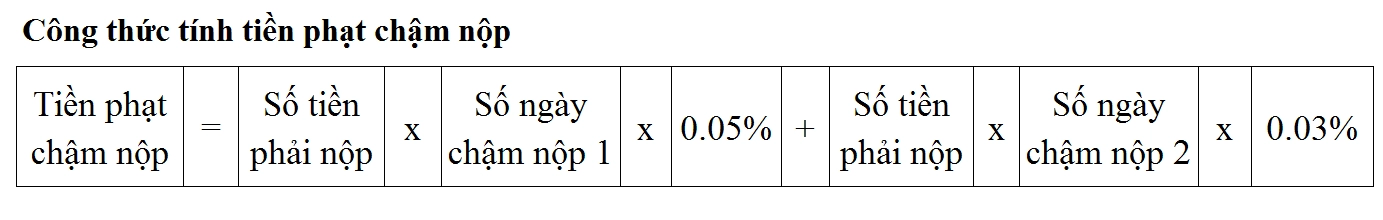

Theo đó, từ thời điểm Luật số 106/2016/QH13 có hiệu lực, mức phạt chậm nộp sẽ chuyển thành 0,03% đối với các khoản thuế nộp muộn của Doanh nghiệp. Công thức tính tiền phạt chậm nộp thuế được trình bày như sau:

- Số ngày chậm nộp 1: Tính từ thời điểm chậm nộp đến 30/06/2016

- Số ngày chậm nộp 2: Tính từ 01/07/2016 đến thời điểm nộp thuế

Trường hợp một: Doanh nghiệp phát sinh khoản thuế phải nộp có thời hạn trước ngày 01/07/2016 sẽ mức tính phạt chậm nộp sẽ được áp dụng như sau:

- 0,05%/ngày từ thời hạn nộp thuế cuối cùng đến ngày 30/06/2016

- 0,03%/ngày từ 01/07/2016

Ví du: Số thuế GTGT phát sinh của Doanh nghiệp trong quý I/2016 là 10 triệu đồng, thời hạn cuối cùng phải nộp là 30/4/2016, nhưng đến ngày 30/7/2016 Công ty mới thực hiện nộp khoản thuế này. Như vây, Số tiền thuế phạt chậm nộp như sau:

Từ ngày 01/05/2016 đến ngày 30/06/2016: Mức phạt chậm nộp là 0,05%/ngày và số ngày chậm nộp là 61 ngày

Từ ngày 01/07/2016 đến ngày 30/07/2016: Mức phạt chậm nộp là 0,03%/ngày và số ngày chậm nộp là 30 ngày

Tổng tiền thuế phải nộp là 10.000.000 x 61 x 0,05% + 10.000.000 x 30 x 0,03% = 395.000 đồng

Trường hợp hai: Từ ngày 01/07/2016, Doanh nghiệp hoặc cơ quan thuế phát hiện việc kê khai sai dẫn đến việc phát sinh số thuế phải nộp. Mức tính phạt chậm nộp sẽ được áp dụng như sau:

- 0,05%/ngày từ thời hạn nộp thuế cuối cùng đến ngày 30/06/2016

- 0,03%/ngày từ 01/07/2016

Ví du: Doanh nghiệp kê khai thuế GTGT ch quý I/2016. Đến thời điểm 30/07/2016, Doanh nghiệp phát hiện ra sai sót và thực hiện khai bổ sung dẫn đến số thuế phải nộp phát sinh là 10 triệu đồng. Cùng thời điểm đó, Doanh nghiệp thực hiện nộp thêm số thuế phát sinh. Như vây, Số tiền thuế phạt chậm nộp như sau:

Từ ngày 01/05/2016 đến ngày 30/06/2016: Mức phạt chậm nộp là 0,05%/ngày và số ngày chậm nộp là 61 ngày

Từ ngày 01/07/2016 đến ngày 30/07/2016: Mức phạt chậm nộp là 0,03%/ngày và số ngày chậm nộp là 30 ngày

Tổng tiền thuế phải nộp là 10.000.000 x 61 x 0,05% + 10.000.000 x 30 x 0,03% = 395.000 đồng

Trường hợp 3: Doanh nghiệp phát sinh khoản thuế phải nộp có thời hạn sau ngày 01/07/2016 sẽ mức tính phạt chậm nộp là 0.03%.